Pārstāvis: Vjačeslavs VasiļevskisPublicēta: 19. Dec (2016)

Pārstāvis: Vjačeslavs VasiļevskisPublicēta: 19. Dec (2016)PILNVEIDOT MIKROUZŅĒMUMU REŽĪMU

Iniciatīva tiks iesniegta Latvijas Republikas Saeimā

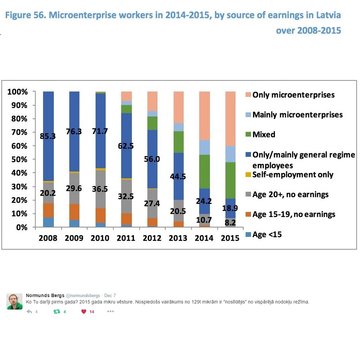

Pirms vairākiem gadiem ieviestais mikrouzņēmumu režīms ir svarīgs mazā biznesa attīstībai. Tajā pašā laikā to nekaunīgi izmanto gan negodprātīgi darba ņēmēji, gan negodprātīgi uzņēmēji, tādējādi kolosāli un pilnīgi legāli ietaupot uz nodokļu rēķina. Man pašam ir paziņas, kuriem 2011. gadā darba devējs “piedāvāja brīvprātīgi” pārtraukt darba attiecības un turpināt sadarbību MU režīmā. Vienkāršs piemērs: lai darba ņēmējam samaksātu 1000 EUR algu uz rokas, algas fondā jāiemaksā 1,762.79 EUR; lai to pašu 1000 saņemtu MU, darba dēvēja izmaksas ir vien ap 1150 EUR. Un runa nav tikai par sociālo apdrošināšanu! Tādējādi kolosāli tiek taupīts arī uz IIN rēķina. Attīstītās Rietumu valstīs budžetā iekasē ap 40% no IKP, Igaunijā ap 33%. Latvijā ilgstoši tiek iekasēti zem 30%, bet visi brīnās, ka nepietiek nedz aizsardzībai (papildu vajag ap 1% no IKP), nedz veselībai (papildu vajag 2-3% no IKP), nedz ceļiem, nedz jauniem vilcieniem un tā tālāk. Protams, ka ir daudz kas darāms arī vairāku tautsaimniecības jomu sakārtošanā, valsts un pašvaldību pārvaldē, lai iekasēta nauda tiktu efektīvāk izlietota; bet jāsaprot arī, ka, lai cik efektīva būtu saimniekošana, nepietiekošu budžeta apjomu tā pilnībā atsvērt nevarēs. Tagad valdība tuvredzīgi vēlas atcelt MU režīmu visiem, tādā veidā liekot zem sitiena gan negodprātīgus nodokļu optimizētājus, gan visus mazos uzņēmējus, kuriem tāds režīms tiešām ir vajadzīgs.

Piedāvāju nevis iznīcināt MU režīmu, bet veikt nepieciešamas izmaiņas, lai tas kļūtu nepievilcīgs nodokļu optimizēšanai. 1. Viens cilvēks drīkst būt tikai viena MU īpašnieks. 2. MU jāpiesaista vismaz viens bankas konts. Visam MU apgrozījumam jānotiek caur piesaistītiem MU bankas kontiem. Viss apgrozījums, kas notiek piesaistītajos MU kontos, tiek uzskatīts par MU apgrozījumu. 3. MU nodoklis ir 10% no bruto apgrozījuma. Grāmatvedība nav vajadzīga. MU darbiniekam šajā darba vietā netiek piemēroti nekādi citi nodokļi. 4. VID iekasē nodokli katru mēnesi, sākot ar 11. datumu, ieturot nodokli par iepriekšējā mēneša MU bruto apgrozījumu. 4.1. Ja VID nespēj iekasēt nodokli pilnā apmērā par iepriekšējo mēnesi līdz tekoša mēneša pēdējai darba dienai, MU rodas nodokļu parāds. 4.2. Ja MU nodokļu parāds pastāv ilgāk par 3 mēnešiem, MU īpašniekam tiek izteikts brīdinājums. 4.3. Ja MU parāds pastāv ilgāk par 6 mēnešiem, MU tiek likvidēts un MU īpašniekam stājas spēkā aizliegums veidot MU uz 2 gadiem kopš likvidācijas brīža. Cits sods netiek piemērots un nodokļu parāda piedziņa netiek veikta. 5. MU bruto apgrozījums nedrīkst pārsniegt 6000 EUR gadā. 6. Ja MU gada bruto apgrozījums ir no 6000.01 EUR līdz 10000 EUR, MU īpašniekam tiek izteikts brīdinājums, kā arī tiek ieturēts papildu nodoklis 10% apmērā no apgrozījuma pārsniegtas summas. Ja nākamajā gadā bruto apgrozījums tiek atkārtoti pārsniegts, MU tiek likvidēts un MU īpašniekam stājas spēkā aizliegums veidot MU uz 1 gadu kopš likvidācijas brīža. 7. Ja MU gada bruto apgrozījums apgrozījums pārsniedz 10000 EUR, MU īpašniekam tiek izteikts brīdinājums, kā arī tiek ieturēts papildu nodoklis 15% apmērā no apgrozījuma pārsniegtas summas (rēķinot no 6000 EUR). Ja nākamajā gadā bruto apgrozījums atkārtoti pārsniedz 10000 EUR, MU tiek likvidēts un MU īpašniekam stājas spēkā aizliegums veidot MU uz 2 gadiem kopš likvidācijas brīža.

Veicot šādas izmaiņas, MU režīms kļūs vēl ērtāks patiešām mazajam biznesam, sezonāliem pašnodarbinātiem u.tml, bet nodokļu optimizēšana caur šo režīmu būs krietni apgrūtināta un ierobežota.

English

English Latviski

Latviski